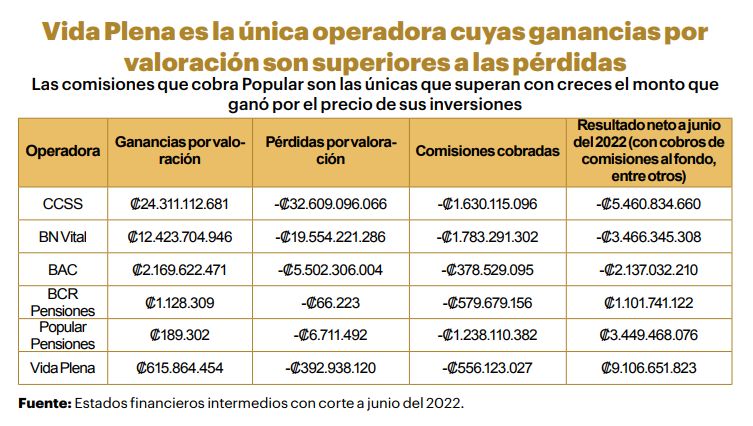

Las pérdidas en el Fondo de Capitalización Laboral (FCL) por el precio de las inversiones que realizaron la Caja Costarricense del Seguro Social (CCSS-OPC), BN Vital y BAC superan, por mucho, las ganancias por el mismo rubro. Además, se suma el cobro de comisiones que se cobra sobre el saldo de las personas trabajadoras, razón por la cual las comisiones no varían a la baja con las pérdidas de los rendimientos.

Precisamente, bajo el actual esquema de inversión, las operadoras están perdiendo para los trabajadores más de lo que están ganando; pero continúan generando ganancias para sus operaciones. Así se desprenden los datos de los estados financieros que cubren el primer semestre de este 2022.

“Yo no sé si seguirán llamándole minusvalías al desastre del ROP y el FCL. La principal molestia que me genera todo esto es la opacidad con que la junta directiva del Banco Central, la Presidencia de la República, el Consejo Nacional de Supervisión del Sistema Financiero (Conassif) para este tema, para quitar a la señora superintendente de Pensiones”, afirmó Vargas también.

CCSS dice que no hubo pérdidas solo “minusvalías”

Para junio, BN Vital ganó por valoración ₡12.423 millones y perdió -₡19.554 millones por lo mismo. Un segundo rubro de este tipo habla de un “ajuste” por -₡724 millones para responder a los precios de mercado . Es así como la utilidad antes las comisiones ya era negativa por -₡2.742 millones y, tras dicho cobro, la entidad del Banco Nacional está reportando los mencionados -₡3.466 millones. Estos detalles pueden verse en la tabla que acompaña este artículo.

Por su parte, BAC, que es la menos afectada, consiguió ganancias por valoración de ₡2.169 millones y pérdidas por el mismo rubro por -₡5.502 millones. Sin el cobro de comisiones por ₡378 millones, ya manifestaba una pérdida en el resultado financiero por -₡1.758 millones.

La entidad más afectada, CCSS-OPC, reporta un negativo de -₡5.460 millones en el fondo.

Por los precios de mercado, se perdieron -₡32.609 millones en “pérdidas por valuación por instrumentos financieros” y otros -₡4.116 millones por un “ajuste por valuación de inversiones al valor razonable”.

En una respuesta enviada a UNIVERSIDAD por la periodista de la Asociación Costarricense de Pensiones (ACOP), Silvia Artavia, la Caja defiende que los fondos “no presentan pérdidas, son minusvalías”.

Pese a que la CCSS-OPC consiguió un resultado financiero positivo con ₡285 millones a favor por algunas ganancias de diferencial cambiario y valoración, la última estocada contra los fondos la propinaron las comisiones.

Al 30 de junio pasado, las comisiones que cobra la CCSS suman ₡1.630 millones. Esta operadora es la más barata respecto al resto, porque cobra por la administración un 1,97% sobre el saldo de cada cuenta individualizada (las cinco restantes cobran 2%).

Se les consultó a CCSS, BN Vital y BAC para saber cuáles inversiones están afectando la rentabilidad del FCL bajo su administración. El cuestionario incluye la pregunta de ¿cuál ha sido la comunicación con las personas afiliadas sobre esta situación de pérdida? y ¿qué medidas está aplicando la operadora para que quienes retiren el FCL en este momento no retiren un ahorro mermado por las pérdidas? Al cierre de esta información, solo la CCSS contestó por escrito.

La operadora reitera que el valor de mercado “se redujo por el aumento de tasas de interés” con un golpe de precio en “bonos del Gobierno y el sector público”. Sobre la reducción en el valor de su portafolio, que pasó de ₡159 mil millones en mayo a ₡147 mil millones en setiembre, afirma que ocurrió porque “el valor de los instrumentos se redujo, por las razones expuestas anteriormente, así como por la disminución del tipo de cambio, que se redujo de ₡681,62 a ₡624,62”. Las inversiones estaban ganando dinero mientras el tipo de cambio se mantenía a la alza y, ahora, las políticas del Banco Central para bajar el precio del dólar afecta lo que CCSS invirtió en esa moneda.

Sobre la comunicación con afiliados, la CCSS afirmó que envió un comunicado en el estado de cuenta “explicando por qué se producen las pérdidas” (este mismo comunicado se citó en el reportaje principal de este tema).

Acorde con las declaraciones de la Superintendencia de Pensiones (SUPEN), la entidad afirma que es mejor que sus afiliados “retiren el saldo cuando las condiciones de mercado mejoren, en caso de que no necesiten los recursos; pues el derecho al retiro por cualquiera de las razones no se pierde ni expira”.